Banki nie dadzą zarobić na drogim franku

Notowania franka szwajcarskiego pobijają kolejne rekordy. Teoretycznie to może być dobry moment na zaciągnięcie kredytu we frankach. Problem w tym, że można się o niego ubiegać tylko w kilku bankach, a szanse na to, żeby go otrzymać mają nieliczni – wynika z danych Home Broker Doradcy Finansowi.

Do 3,5 zł doszły dziś notowania franka szwajcarskiego. To absolutny rekord. Wiosną minionego roku kosztował 2,6 zł, a w wakacje 2008 r. był poniżej 2 zł. Ruch w górę napędza wzrost niechęci do ryzyka na globalnych rynkach finansowych, związany z eskalacją kryzysu finansów publicznych w strefie euro. To z kolei zniechęca do wspólnej waluty, a jednocześnie powoduje odwrót od aktywów z rynków wschodzących, czyli między innymi złotego. Nasza waluta „cierpi” zatem podwójnie.

Po trzech latach spłacania kredytu w szwajcarskiej walucie, saldo zadłużenia kredytobiorców jest ponad 50% wyższe niż w momencie zaciągania długu. Dla przykładu, teraz przy kredycie na kwotę 300 tys. zł na okres 30 lat, rata wynosi 1948 zł. Trzy lata temu za ten sam kredyt, klient płacił 1458 zł miesięcznie. Osoba, która wtedy pożyczyła od banku ok. 150 tys. franków teraz ma do spłaty nie 300, a niemal 480 tys. zł. kredytu.

Paradoks franka

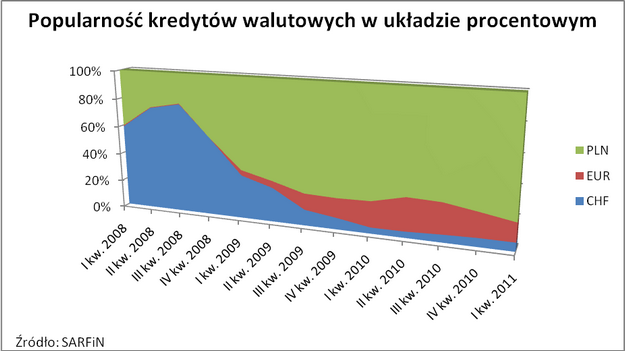

Pikanterii sprawie dodaje fakt, że w trzecim kwartale 2008 roku aż 78% z rekordowej liczby 83 tys. kredytów było udzielanych właśnie w szwajcarskiej walucie. Czas pokazał że był to zły moment na zaciągnięcie takiego kredytu. Obecnie sytuację mamy odwrotną. Skala zwyżki franka szwajcarskiego w ostatnich miesiącach jest na tyle duża, że w długim terminie tworzy okazję do postawienia na jego zniżkę. Polskie instytucje nie są obciążone długami państw w tarapatach, zwiększa się dysparytet stóp procentowych pomiędzy naszym krajem a Szwajcarią, a jednocześnie skala aprecjacji franka względem euro jest już na tyle duża, że szkodzi szwajcarskiej gospodarce, co ogranicza potencjał zniżki EUR/CHF. Problem jednak w tym, że niewiele banków ma dziś w ofercie kredyty w szwajcarskiej walucie, a w praktyce udziela go jeszcze mniej instytucji.

30 tys. ubezpieczenia za kredyt na 300 tys. zł

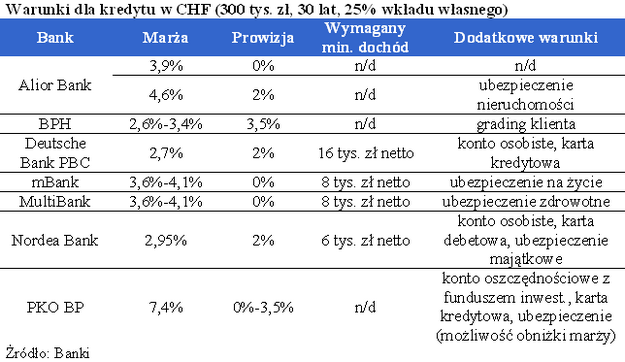

Z danych Home Broker Doradcy Finansowi wynika, że obecnie tylko siedem banków ma w swojej ofercie kredyt w CHF. Do tego zaledwie w trzech z nich mamy realne szanse na to, aby taki kredyt otrzymać. Banki stawiają szereg wymagań, np. wysokie dochody kilkukrotnie przekraczające średnią krajową lub wymagają wykupienia drogich ubezpieczeń, które kiedyś nie były obowiązkowe. Na przykład bank może wymagać od kredytobiorcy zapłaty z góry blisko 10% kwoty kredytu za ubezpieczenie obowiązujące przez 5 lat. Oznacza to, że przy zadłużeniu w wysokości 300 tys. zł kwota ta wyniesie aż 30 tys. zł.

Frank dla osób zarabiających ponad 16 tys. zł miesięcznie

Obecnie najhojniejsze wydają się MultiBank i mBank. Banki te skore są udzielić kredytu walutowego na 110% wartości nieruchomości (110% LTV). O 10 pp. mniej oferuje Deutsche Bank PBC. Kredyt w takiej wysokości pozwala nie tylko na zakup mieszkania, ale także na inwestycję w jego wykończenie lub remont. Czy jednak rzeczywiście kredytobiorca ma szansę na otrzymanie takiej pożyczki? Niekoniecznie, pod uwagę brani są bowiem tylko ci o najzasobniejszych portfelach. Pod tym względem w najlepszej sytuacji są klienci Nordea Banku. O ile prowadzą samodzielnie gospodarstwo domowe muszą zarabiać minimum 6 tys. zł. Im jednak rodzina większa, tym i wyższy wymagany minimalny dochód. Trzyosobowa rodzina musi już dysponować dochodem na poziomie minimum 10 tys. zł miesięcznie. W mBanku i Multibanku, minimalny dochód wynosi 8 tys. zł netto miesięcznie. Natomiast w Deutsche Banku dolne widełki to kwota aż 16 tys. zł. Co więcej, nawet przy takich zarobkach klient nie ma pewności, że kredyt dostanie. To minimalna kwota, która dopiero kwalifikuje wniosek kredytowy do rozpatrzenia. Ci, którzy w Deutsche Banku starają się o kredyt na pełną wartość nieruchomości muszą zarabiać nie mniej niż 20 tys. zł netto.

Już wkrótce o dobrą zdolność kredytową klientom wybierającym kredyt w walucie będzie jeszcze trudniej. Od nowego roku banki muszą wprowadzić w życie znowelizowane zapisy rekomendacji „S”. Zgodnie z zaleceniami Komisji Nadzoru Finansowego na ratę kredytu walutowego będzie można przeznaczyć nie więcej niż 42% osiąganych dochodów (teraz jest to 50% dla osób o zarobkach poniżej średniej krajowej i 65% dla tych o dochodach powyżej średniej). Dodatkowo, bank będzie wyliczał zdolność kredytową przy założeniu, że dług zaciągany jest na 25 lat (nawet dla kredytów o dłuższym okresie spłaty, np. 45 lat). W przypadku osób zarabiających więcej niż średnia krajowa powyższe zapisy mogą oznaczać spadek potencjalnej zdolności kredytowej o blisko połowę.

Kredyt jest droższy

Marże wynoszą od 2,6% w Banku BPH do 7,4% w PKO PB. Przeciętna wysokość marży kształtuje się na poziomie 3,8%. Dla porównania w kredytach denominowanych w rodzimej walucie jest to 1,2%. Oznacza to, że kredyt we franku nie tylko trudniej dostać, ale też trzeba za niego znacznie więcej zapłacić. Dla porównania, w 2008 roku, przeciętna wysokość marży wynosiła 1,8%. W obecnej sytuacji, jeśli już jakiś bank proponuje konkurencyjną marżę to rekompensuje to sobie w postaci dodatkowej prowizji za udzielenie kredytu. I tak na przykład we wspomnianym już BPH, przy marży wahającej się w przedziale od 2,6% do 3,4% (uzależniona od oceny klienta), dodatkowa prowizja wynosi aż 3,5% od kwoty pożyczonego kapitału. Istnieje też możliwość obniżenia marży w banku PKO BP, co wymaga związania się z bankiem większą liczbą produktów.

Diabeł tkwi w stopach procentowych

Jednocześnie należy pamiętać, że niskie stopy procentowe w Szwajcarii (0,25%), to niecodzienne zjawisko, dlatego w perspektywie czasu można oczekiwać ich podniesienia. Bank Szwajcarii będzie musiał rozważyć taką możliwość jeśli poziom inflacji zacznie niebezpiecznie wzrastać. Skutkować to będzie wzrostem kosztu kredytu. Warto tu zauważyć, że trzy lata temu trzymiesięczna stopa procentowa na rynku międzybankowym w Szwajcarii (LIBOR 3M CHF), która obok marży jest składnikiem oprocentowania kredytu w CHF, była na poziomie około 2,8%. Obecnie jego wartość jest kilkunastokrotnie niższa i wynosi zaledwie 0,18%. Gdyby LIBOR wzrósł do tego historycznego poziomu, to miesięczna rata kredytu we franku szwajcarskim zaciągniętego dziś na 30 lat i 300 tys. zł zamiast obecnej kwoty 1,5 tys. zł wynosiłaby 2 tys. zł. Obliczenia te pokazują dodatkowe ryzyko rysujące się przed kredytobiorcami dziś decydującymi się na kredyt we frankach.